La Ley de Reducción de la Inflación (IRA) no se limitó a ampliar el crédito fiscal federal del 30 % para los paneles solares . Los sistemas de almacenamiento de energía ahora califican más fácilmente que antes, y esto significa que un número mucho mayor de instalaciones de baterías recibirán el crédito fiscal del 30%.

Antes del IRA, sólo las baterías cargadas por paneles solares eran elegibles para el Crédito Fiscal a la Inversión (ITC), lo que limitaba en gran medida su utilidad. La generación solar no siempre está disponible para cargar baterías y el almacenamiento autónomo de energía tiene aplicaciones prometedoras. Tener un crédito fiscal específico para el almacenamiento de energía también es útil para los consumidores de electricidad que no pueden instalar paneles solares por cualquier motivo.

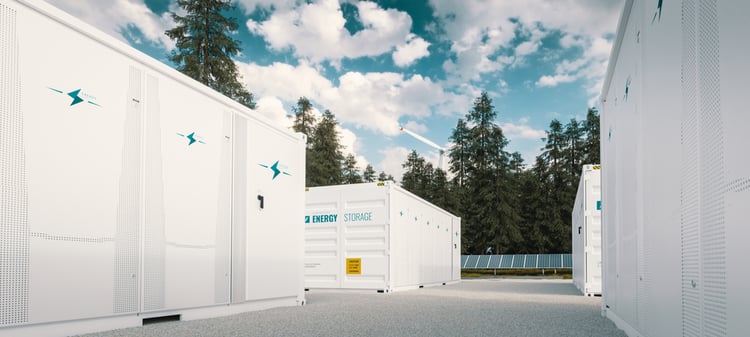

Obtenga un proyecto de energía solar fotovoltaica + almacenamiento de energía para su próximo proyecto de construcción.

Por ejemplo, si es propietario de un apartamento con áreas de techo compartidas, la instalación de paneles solares normalmente no es una opción. Sin embargo, una batería puede ser útil como fuente de energía de respaldo y también puede usarla para evitar los picos de precios de kWh (si se cobran tarifas por tiempo de uso).

Aquí discutiremos cómo cambió el crédito fiscal federal para el almacenamiento de energía con la Ley de Reducción de la Inflación, comparando los requisitos para instalaciones residenciales y comerciales. Tenga en cuenta que el crédito fiscal para baterías independientes estará disponible hasta 2023 y el requisito de carga solar seguirá aplicándose a partir de 2022 para sistemas residenciales y comerciales.

Crédito fiscal federal para almacenamiento de energía residencial

Obtener un crédito fiscal federal para una batería doméstica ya era posible antes de la IRA, pero había una gran restricción: sólo eran elegibles las baterías completamente cargadas mediante paneles solares en el lugar. Esto significa que su batería tuvo que estar diseñada para no consumir nunca un solo kilovatio-hora de la red, y esto trae varios problemas:

- No se puede cargar la batería por la noche y la carga también está limitada durante los días nublados.

- No se puede aprovechar una tarifa por tiempo de uso: cargar la batería con electricidad barata durante las horas de menor actividad y reducir el consumo de electricidad durante las horas pico.

El crédito fiscal anterior tampoco estaba disponible para los propietarios que quisieran instalar sólo un sistema de batería , ya que la electricidad proviene de la red. Incluso si seleccionó un plan de electricidad con contenido de energía 100% renovable o se unió a un proyecto solar comunitario local, la batería aún no calificaría para el crédito fiscal. En otras palabras, no se podría hacer que una batería fuera elegible para el antiguo crédito fiscal utilizando energía solar exterior.

Gracias a la IRA, el crédito fiscal federal del 30 % está disponible para todos los sistemas de almacenamiento de energía domésticos con una capacidad de al menos 3 kWh. La fuente de electricidad utilizada para la carga ya no es una limitación. El siguiente cuadro compara las condiciones del crédito fiscal antes y después de la Ley:

|

Crédito fiscal para batería doméstica antes de IRA |

Crédito fiscal para batería doméstica después de IRA |

|

-26% en 2022, 22% en 2023, 0% en 2024. -Disponible solo para sistemas de baterías cargados con sistemas de energía solar en el sitio. |

-30% en 2023-2032, 26% en 2033, 22% en 2034. -Disponible para baterías domésticas con una capacidad mínima de 3 kWh, independientemente de la fuente de energía. |

Crédito fiscal federal para almacenamiento de energía comercial

Los sistemas de baterías comerciales se encontraban en una situación similar antes del IRA, pero sus requisitos eran ligeramente menos exigentes. Los sistemas de baterías residenciales estaban sujetos a un requisito de carga solar del 100%, pero los sistemas de baterías comerciales solo tenían un requisito del 75%. Esto significa que hasta el 25% de tu carga puede provenir de otras fuentes.

Sin embargo, un sistema de baterías propiedad de una empresa solo calificaría para el crédito fiscal completo si el 100% de la carga proviniera de paneles solares . De lo contrario, el crédito fiscal se ajustaría según el porcentaje de cargas solares. Por ejemplo, un sistema de batería que cumpla con el requisito de carga mínima del 75 % no recibiría el crédito fiscal del 26 %. Este sistema de almacenamiento de energía sólo podría optar a un crédito fiscal del 19,5% (75% del valor máximo).

La IRA también elimina el requisito de carga solar para los sistemas de baterías de propiedad empresarial, estableciendo sólo una capacidad mínima del sistema de 5 kWh. Esto está ligeramente por encima del requisito de 3 kWh para baterías residenciales.

|

Crédito fiscal por batería comercial antes de IRA |

Crédito fiscal para batería doméstica después de IRA |

|

-26% en 2022, 22% en 2023, 10% en 2024. -Solo disponible para sistemas de baterías que reciben al menos un 75% de carga de energía solar en el sitio. -Crédito fiscal federal ajustado según porcentaje de carga solar. |

-30% en 2023-2033, 22,5% en 2034, 15% en 2035, 0% en 2036. -Disponible para sistemas de baterías empresariales con capacidad de 5 kWh o más, independientemente de la fuente de energía. |

Los dueños de negocios deben tener en cuenta un requisito adicional, que se aplica a instalaciones con una potencia nominal de un megavatio o más. El crédito fiscal base es sólo del 6% en este caso, y los propietarios deben cumplir ciertos requisitos laborales relacionados con los salarios vigentes y los aprendizajes para obtener el crédito fiscal completo del 30%.